Come trovare e fare trading su setup lucrativi

Combinando abilmente due titoli, i trader possono eliminare il rischio del mercato globale. In un cosiddetto pair trade (trading di coppia), si trada solo il movimento relativo di entrambe le azioni. In questo articolo, mostriamo cos’è un pair trade, come e perché funziona, e a cosa deve fare attenzione un trader se vuole usare questa strategia.

Quando guardate i grafici del vostro universo di trading, certamente avrete notato degli stock che hanno mostrato performance di prezzo estremamente attraenti nel corso di molti mesi e anni. Non di rado, queste sono aziende che producono prodotti straordinariamente buoni ed al contempo appartengono ai top performer della loro industria. Oltre ad avere alti margini di guadagno, mostrano tassi di crescita di profitto e di vendita molto forti. In breve: aziende con dati fondamentali eccellenti. Se adesso vi state chiedendo come potete significativamente aumentare le performance del vostro portafoglio con tali aziende in futuro, perché non studiare grafici a lungo termine? Proprio come tanti eventi nella storia dell’umanità si ripetono costantemente, gli stessi schemi di prezzo compaiono ancora e ancora nei grafici dei top performer.

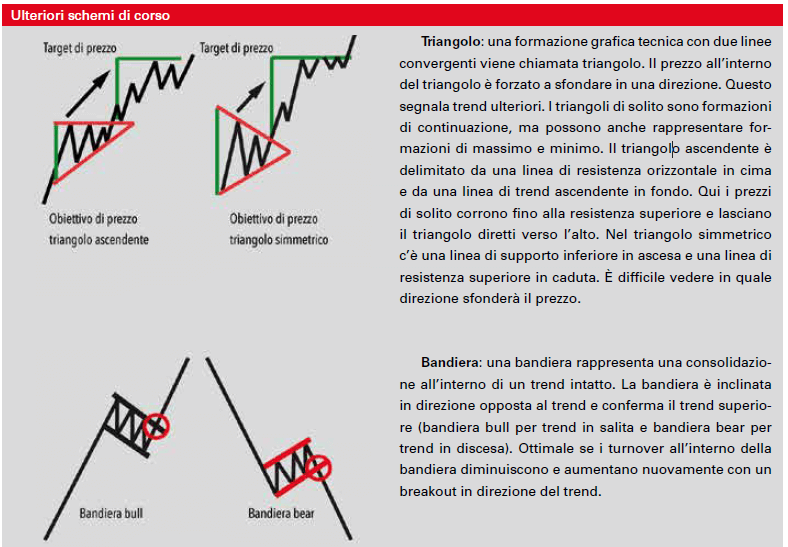

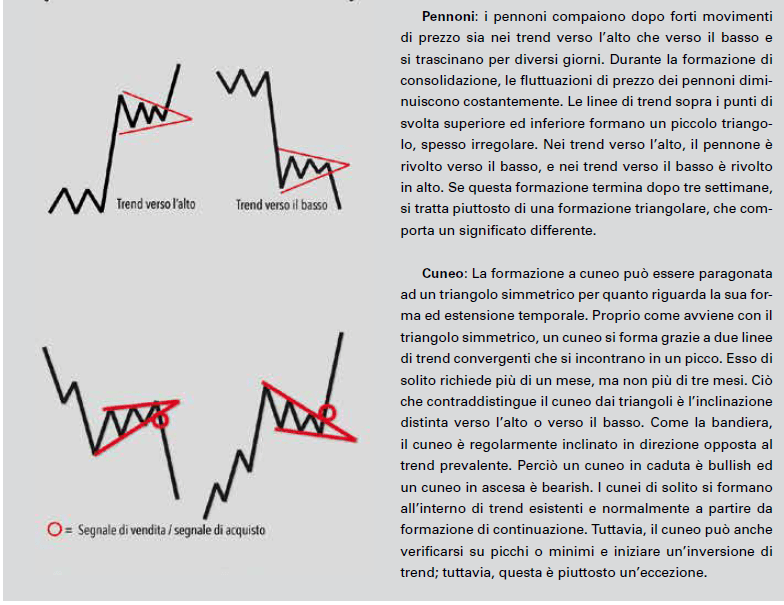

Questi includono:

- Bandiera e pennone

- Triangolo ascendente e simmetrico

- Cuneo in discesa

- Canale piatto

Questi schemi sono il risultato di analisi tecniche, formate sul comportamento di trading dei partecipanti al mercato su certi periodi di tempo all’interno del grafico e forniscono delle oportunità di fare trading sul breve termine. Comune a tutti è il fatto che esse si verificano all’interno di trend esistenti verso l’alto in grafici giornalieri o settimanali. Questo fatto è un grosso vantaggio per voi che fate trading con il trend e perciò con i partecipanti al mercato che muovono il prezzo.

Ma un’occhiata ai grafici a lungo termine dei top performer apre un’altra considerazione molto importante. All’inizio di tale forte aumento di prezzo spesso si verifica un processo che spinge i trader ansiosi e inquieti fuori dal mercato e quindi crea le migliori condizioni per un aumento di prezzo a lungo termine. Sono queste esatte circostanze a rendere così enormemente redditizia la considerazione dell’origine dei grandi aumenti di prezzo.

Schemi lucrativi

Due rappresentanti di questi schemi per i trader con orizzonti a medio-lungo termine sono la formazione a tazza con manico (TcM) e lo schema di contrazione. Il tempismo nel trading, proprio come nella vita, è un fattore importante per il successo. E qui avete un asso nel vostro portafoglio strategico con queste due formazioni. Perché allenandovi potete osservare esattamente in che modo i venditori si ritirano dal mercato passo dopo passo e quindi trovare il punto d’ingresso perfetto per voi. Dall’altra parte questo momento è esattamente la situazione in cui potrete trarre profitto da un possibile nuovo incremento di prezzo, non appena il lato dei compratori si attiva, con un’interessante rapporto rischio/ricompensa (CRB). Riconoscere questo momento è un vantaggio molto grosso perché viene usato solo da pochi partecipanti al mercato per costruire le proprie posizioni. I trader che mancano l’ingresso e comunque vogliono trarre profitto dal nuovo aumento entreranno in gioco dopo di voi. Specialmente nel caso di valori fondamentali forti, questa è un’argomentazione da non sottovalutare. Perché quando ulteriori grandi investitori di successo si attivano con gli acquisti, questo aumenta enormemente il vostro prospetto di profitto. La cosa migliore è che non dovete trascorrere troppo tempo con l’attuazione del trading o con la gestione della posizione dopo la ricerca.

Sviluppare i modelli

I nostri due schemi di correzione sono le cosiddette formazioni di continuazione del trend, che sono state precedute da una performance di prezzo straordinaria attorno al 100% e oltre su un periodo di 12 mesi. Questo forte aumento di prezzo è ora seguito da una correzione, che dovrebbe essere di un massimo del 30% e in alcuni casi anche portare ad un break nel trend precedente. Con altre correzioni pronunciate, il percorso verso l’ultimo massimo di prezzo è spesso troppo lungo. Nell’eventualità di un declino di prezzo del 50%, esso dovrebbe raddoppiare fino al massimo corrente. Il breakout dallo schema di correzione corrispondente spesso manca della forza per ulteriori aumenti di prezzo sostenuti dopo una distanza del genere.

Questi schemi spesso si formano durante un periodo da qualche settimana fino a sei mesi. Durante questa fase, come menzionato all’inizio, i trader inquieti e ansiosi vengono spinti fuori dal mercato. Questo range vi dà il tempo di prendervi cura del grafico corrispondente.

È consigliabile inoltre dare un’occhiata al volume di trading. All’interno della correzione descritta, è la media delle migliori aziende nel corso degli ultimi 12 mesi o meno. Questo si può determinare a grandi linee tramite una ispezione visiva. Se avete bisogno di una conferma tecnica, posizionate semplicemente la Media Mobile degli ultimi 200 giorni (CG(200)) nel volume. Noterete che qui non ci sono anomalie. È necessaria attenzione quando aumenta il volume di trading all’interno della correzione. Questo può essere il segno che i grossi investitori stanno uscendo dal mercato ed in questo caso è spesso un ostacolo per ulteriori grossi aumenti di prezzo.

Una volta acquisita familiarità con questi fatti importanti, esamineremo nel dettaglio questi due schemi. Con un po’ di pratica, sarete in grado di identificare da soli questi schemi di prezzo.

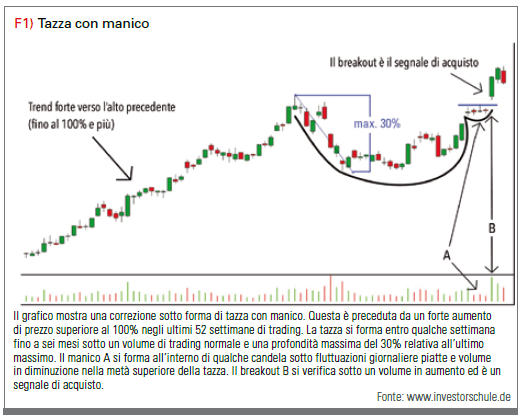

La formazione a tazza con manico

Come si può vedere in figura 1, questo schema di prezzo è piuttosto simile nella forma ad una normale tazza. Nel corso del tempo, si può osservare sul grafico in che modo si forma prima il corpo della tazza sotto un volume di trading che passa da normale a basso. Successivamente, si forma il manico, il cui breakout rappresenta il segnale di acquisto. Anche questo processo richiede del tempo. Spesso ci sono tra le tre e le sette candele dove il prezzo di apertura e di chiusura sono piuttosto vicini l’uno all’altro. A seconda dell’unità di tempo considerata, grafico giornaliero o settimanale, la parte finale di questa formazione si concretizza entro tre giorni fino a diverse settimane. Di nuovo, ci vuole un po’ di tempo per familiarizzare con qualche dettaglio importante del manico.

La profondità della correzione generica ed il volume di trading giocano un ruolo importante nello sviluppo della tazza: questi fattori sono importanti per il manico. Ed hanno anche un significato importante. La profondità del manico non dovrebbe superare il 5%. Viene calcolata dalla differenza di prezzo fra i punti di massimo e di minimo delle candele all’interno del manico. Nel caso di rotture sostenute dal manico, si può anche vedere che il volume di trading all’interno della parte finale di questo schema di correzione cade nettamente. Questo, in combinazione con un’apertura stretta ed i prezzi di chiusura, è una forte indicazione che il numero di trader disposto a vendere è estremamente basso. Il breakout dal manico viene normalmente accompagnato da un aumento del volume di trading. Di regola, si può osservare un aumento del volume di trading del 40% o superiore in confronto al volume delle ultime 50 giornate di trading.

Quando si fa trading sul breakout dal manico, è necessario fare attenzione se il volume di trading all’interno del manico è alto o se c’è troppo range di prezzo all’interno del manico. Questo è spesso indicatore del fatto che i trader più inquieti non sono ancora completamente fuori dal mercato. Nella pratica, questo comportamento spesso porta a un successo limitato nel trading con questa formazione, perché l’acquisizione di profitto si verifica poco dopo l’outbreak.

Se il manico soddisfa tutti i requisiti sopra, è importante prestare attenzione alla sua posizione all’interno della correzione. Nel caso ottimale, forma la metà superiore della fascia di prezzo della correzione generale. Se, ad esempio, il punto di massimo è a € 100 ed il punto di minimo della correzione a € 80, il manico in maniera ottimale deve formarsi a partire da un prezzo di € 90.

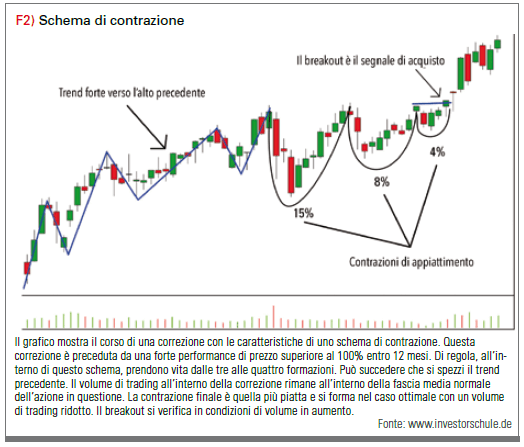

Lo schema di contrazione

Potete vedere voi stessi in che modo funziona questa formazione dando un’occhiata ad un esempio pratico. Immaginiamo di trasportare delle scatole durante un trasloco dal camion fino a casa. All’inizio è un lavoro piuttosto semplice per voi. Ma con il tempo il peso degli scatoloni diventa sempre più pesante. Mentre arrivata all’appartamento, dovete fare una pausa ad intervalli sempre più brevi per respirare. Alla fine, potreste anche non essere più in grado di tenere in mano le scatole. Più o meno è così che funziona questo schema grafico.

Lasciar andare la scatola è sinonimo di breakout del prezzo. Non ci rimane nessuno che vuole vendere. Nel mercato azionario, gli acquisti e le vendite dei trader sono i fattori responsabili delle contrazioni di prezzo. Qui le pause sul percorso verso nuovi massimi servono a spingere fuori dal mercato i trader ansiosi tramite declini di prezzo ricorrenti. In questo modo si accresce la tensione, la dissoluzione della quale porta spesso a forti movimenti di prezzo.

Questa formazione inizia con la prima correzione dopo l’ultimo massimo del prezzo dell‘azione. Come succede con la formazione TcM, anche questo può essere un trend e dovrebbe rimanere all’interno della regola del 30%. La prima inversione di prezzo viene spesso innescata dai trader come i bottomfisher. La loro intenzione è quella di fare trading su un contromovimento che arriva dopo una forte reset short. Si può osservare che le attività di vendita si fanno sempre più forti mano a mano che i prezzi si avvicinano al massimo precedente. Questa situazione impedisce allo stock di scrivere direttamente nuovi massimi.

Mentre i trader di questo contromovimento a breve termine sono felici dei profitti, i trader che hanno costruito la prima posizione sul versante alto prima della correzione iniziano ad essere tutt’altro che felici. Ora sono chiaramente in rosso da molto tempo e spesso in uno stato emotivo teso. Quando arriva la seconda contrazione, l‘ulteriore declino di prezzo, la loro tensione aumenta e arriva più forte il desiderio di chiudere la posizione quando il prezzo sale. La seconda contrazione, iniziata dalla profit-taking, soddisfa il requisito che la sua profondità debba essere circa la metà della prima. Le vendite che iniziano nuovamente prima del prezzo massimo attuale ne causano un calo continuo. Questo cambiamento fra incrementi di prezzo a breve termine e correzioni rinnovate si ripete fino a che la contrazione non è più interessante per i trader a breve termine poiché troppo piatta (range tra massimo e minimo della contrazione). Esattamente questa piattezza rappresenta la contrazione finale. Proprio come il manico della formazione TcM, il volume di trading cala significativamente e lo spread fra prezzo di apertura e chiusura delle candele individuali è molto vicino. In pratica, questa fase spesso richiede un periodo dai tre ai sette giorni. Di regola, ci si può aspettare una gamma massimo-minimo compresa fra il 2% ed il 4% della contrazione finale.

Il fatto che le contrazioni (figura 2) siano divise a metà all’interno di questo schema semplifica la pianificazione del trading. Di regola, si formano dalle tre alle quattro contrazioni. Con una profondità di correzione massima del 30%, ci si possono aspettare quattro contrazioni prima che emerga la fase finale. La fine della seconda fase di correzione comporta un declino di prezzo del 15%. La terza parte di questa formazione presenta una fascia di prezzo di circa il 7%, seguita dall’ultima con circa il 3%.

Fare trading sulla formazione a tazza con manico

Con la formazione TcM, è di enorme importanza che la posizione di trading venga aperta soltanto quando si verifica il breakout dal manico. Solo in questo modo si può garantire il completamento di tutte le condizioni per la formazione completa dello schema. Quando si apre una posizione, si può, se non siamo seduti davanti alla scrivania di trading, lavorare con un ordine buy con stop-limit.

Per quanto riguarda la dimensione della posizione su cui fare trading, è consigliabile lavorare con una strategia adattata alla formazione TcM. Il motivo è la gestione del rischio iniziale. Sei il prezzo dello stop per i manici piatti è direttamente al di sotto del minimo del manico, la posizione viene spesso tirata fuori dal mercato dalla ampiezza giornaliera della fluttuazione. Questo perché l’outbreak non è sempre seguito direttamente da altre giornate estremamente forti. Per questo motivo, si è dimostrato vantaggioso posizionare la prima posizione di copertura ad una distanza di 6-8% dal prezzo di breakout del manico. Se la posizione qui viene aperta completamente, il rischio monetario di solito supera i requisiti del proprio piano di trading.

Per poter comunque essere in grado di fare trading con questa formazione, lavorate con la piramidizzazione (accumulo o riduzione graduale delle posizioni). Aprite una posizione iniziale con il 25-50% della vostra normale dimensione posizionale. Se il breakout nel mercato ha successo, allora aumentate la vostra normale dimensione posizionale se, ad esempio, il prezzo dello stock oggetto di trading sale del 2%. A questo punto, la probabilità di un breakout fasullo è significativamente più bassa e ora potete passare alla normale gestione del rischio.

Trade dello schema di contrazione

Una volta determinato che lo schema di contrazione si trova nella sua fase finale, sapete già il prezzo al di sopra del quale viene innescato il segnale di acquisto: il punto di massimo nel grafico prima dell’arrivo dell’ultima contrazione. Se i fattori delle fasce giornaliere strette e i volumi di trading bassi all’interno di questa sezione vengono rispettati, questo è il segnale che i trader a breve termine sono fuori dal mercato. Se non siete davanti alla scrivania di trading, potete innescare l’apertura della posizione nuovamente tramite ordine buy con stop limit, proprio come con la formazione TcM.

Potete anche piramidizzare per mantenere basso il rischio finanziario nell’eventualità di un falso outbreak. Alternativamente, potete fare trading sul breakout da questo schema usando il trend dell’unità di tempo direttamente subordinata. Se c’è un evidente trend verso l’alto all’interno della contrazione finale sul grafico giornaliero, ad esempio, sul grafico orario, allora potrebbe verificarsi il trend successivo, quindi aprite la prima parte della vostra posizione direttamente quando uscite dallo schema di contrazione. L’ulteriore trend dell’ora serve ad aumentare la dimensione completa del trading. Il trend visibile qui alla fine si trasformerà in una correzione dopo il breakout. Se il breakout è sostenibile, il trend orario continuerà. Questa continuazione del trend aumenta la possibilità di un’ulteriore continuazione del trend e vi permette di aumentare la posizione.

Una nota sui fatti e le cifre fornite

Specialmente per quanto riguarda il volume o l’altezza delle contrazioni in discesa, queste sono sempre regole approssimative a grandi linee. Sono linee guida che dovrebbero permettere la classificazione all’interno di certi framework. A seconda della situazione sui mercati, possono insorgere deviazioni minori. A volte il dimezzamento delle contrazioni devia, altre volte il volume del manico non si riduce chiaramente oppure c’è in qualche modo più volume di trading del normale durante la formazione degli schemi di correzione. È importante che l’origine dello schema di correzione sia chiaramente visibile. Maggiore sarà la frequenza con cui proverete lo sviluppo e la dissoluzione di queste informazioni in futuro, più facile sarà gestire questi dati di framework.

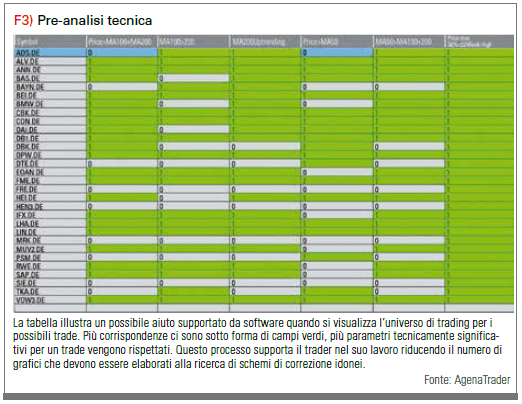

Fattori tecnici per la determinazione supportata da software dell’universo di trading

Specialmente nell’area delle medie mobili (MA) molti grafici mostrano similarità interessanti. Per questo motivo, potete rendervi le cose più semplici nel trovare candidati di trading idonei avvalendovi del supporto di un software grafico adatto e dei seguenti parametri:

- Prezzo più alto di MA(100) e MA(200)

- MA(100) tracciata sopra la MA(200)

- MA(200) del momento quotata sopra la MA(200) di 20 giorni fa

- Prezzo al di sopra della MA(50)

- MA(50) sopra la MA(100) e la MA(200)

- Prezzo non quotato oltre il 30% al di sotto del massimo 52 settimane

Questo grossolano pre-filtraggio è solo un veicolo per direzionare l’attenzione verso certi valori. Nella pratica, si è dimostrato utile per visualizzare i parametri individuali in tabella, come mostrato ad esempio nella figura 3. Il valore di uno sviluppo grafico aumenta mano a mano che l’idoneità dei parametri aumenta. Questo approccio ha il vantaggio di dare al mercato il tempo di svilupparsi. Se tutte le componenti vengono utilizzate in un solo filtro, si possono perdere degli ottimi trade. Questo perché succede più molto spesso di quanto si possa pensare che uno degli schemi di correzione descritti si formi prima che vengano soddisfatti tutti i parametri di pre-filtraggio iniziale.

Tuttavia, un alto tasso di idoneità con i parametri individuali non significa automaticamente che sia presente uno dei due schemi di correzione. L’esplorazione manuale dei grafici e la valutazione corretta della situazione attuale continua a giocare un ruolo molto importante nel trovare le informazioni giuste. Tuttavia, la tecnologia moderna aiuta in alcuni casi a ridurre significativamente il numero di candidati.

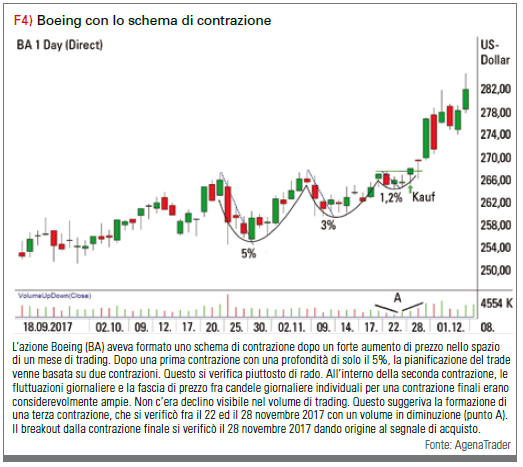

Esempio pratico di schemi di contrazione

L’azione del produttore aeronautico Boeing (BA) iniziò l’anno di trading 2017 con un valore di circa $155 e fu in grado di raggiungere un massimo il 24 ottobre di circa $267 con una performance del 72%. Il massimo fu seguito da una correzione sullo stile di uno schema di contrazione mostrato in figura 4. Le contrazioni individuali furono le seguenti nel periodo dal 24 ottobre al 28 ottobre 2017 con variazioni di profondità di circa il 5, 3 e 1%. La contrazione finale si verificò tra il 22 ed il 28 novembre. All’interno di queste giornate di trading, i prezzi di apertura e chiusura erano molto vicini e il volume di trading in diminuzione. L’outbreak fu accompagnato da un aumento del volume dal 28 novembre in poi.

Il trade long venne aperto il 28 novembre 2017 a quota $267,84 nell’outbreak. L’hedging sulla posizione iniziale si verificò a circa il 2,5% al di sotto del livello di $ 364,07, ossia al di sotto del minimo dell’ultima contrazione. A causa di un outbreak molto dinamico, l’azione venne quotata a $289,94 o l’8% al di sopra della sua entrata.

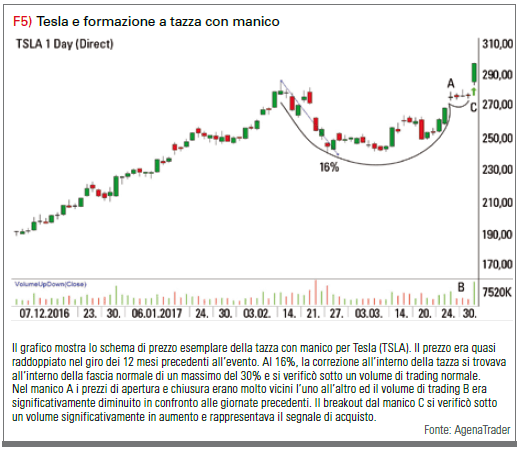

Esempio pratico di tazza con manico

Dopo un aumento di oltre il 50% fra dicembre 2016 e febbraio 2017, il prezzo azionario del produttore di auto elettriche Tesa (TSLA) iniziò a correggersi. Lo stesso trovò il minimo in figura 5 nella fascia di $240, ossia circa il 16% sotto il precedente massimo di $288. Durante questa correzione, che si verificò in febbraio e marzo 2017, il volume di trading medio non deviò dalla norma. La formazione del manico si verificò in maniera esemplare sotto fluttuazioni giornaliere minime e con l’appiattimento del volume di trading nella metà superiore dello schema di correzione. Il breakout da Henkel si formò tra il 28 e il 31 marzo 2017 per poi concretizzarsi il 3 aprile 2017 sotto un volume fortemente in aumento e generò il segnale di acquisto.

Conclusione

Specialmente per i trader part-time con orizzonti temporali da medio a lungo termine, i due schemi di correzione presentati possono offrire un’ottima opportunità di identificare i trade con un alto momento di tensione ed un rischio iniziale gestibile. Ci si può sedere e guardare le correzioni che prendono forma, e poi si attende che il appaia il trade. Dato che si lavora senza obiettivi di prezzo in questo tipo di trading, dovreste anche fare attenzione a quando è il momento di assicurare i profitti.

Mike Seidl

Mike Seidl è un banchiere, e si occupa di trading sui mercati di capitali dalla fine degli anni‘90. Dal 2013 si occupa a tempo pieno del proprio patrimonio e condivide la sua conoscenza, all’interno di seminari e sessioni di studio, con coloro che vogliono formare in modo indipendente il percorso verso i propri obiettivi finanziari. info@investorschule.de

Mike Seidl è un banchiere, e si occupa di trading sui mercati di capitali dalla fine degli anni‘90. Dal 2013 si occupa a tempo pieno del proprio patrimonio e condivide la sua conoscenza, all’interno di seminari e sessioni di studio, con coloro che vogliono formare in modo indipendente il percorso verso i propri obiettivi finanziari. info@investorschule.de