Trading sull’azione sui prezzi con l’indicatore delle onde. Il trading può essere facile. Tutto ciò di cui hai bisogno è una configurazione logica e disciplina. Tutto il resto avviene quasi da solo e il sistema ABC Wave-trader mostra come può essere una configurazione logica.

Il grafico dei prezzi più comunemente utilizzato è il classico grafico a candele. Le candele hanno determinate forme e modelli che rappresentano una probabilità del futuro. Come trader, dovresti analizzare le candele in dettaglio. Il risultato è che dentro di esse ci sono sempre segnali rialzisti e ribassisti. Questo può creare molta confusione. Come trader, puoi non agire nel minimo dettaglio con il mercato, ma farlo a un livello superiore, perché diverse candele assieme formano delle onde di prezzo. Un’onda di prezzo è una sequenza sistematica di diverse candele con lo stesso orientamento. Quindi ciò di cui noi trader abbiamo bisogno è una possibilità positiva attraverso la previsione dell’onda dei prezzi. La definizione delle singole onde di prezzo deve essere inserita in uno schema, altrimenti non sarà possibile istituire alcun sistema di trading. Un modo per implementare questo sistema è l’indicatore SAR di Welles Wilder. SAR sta per Stop-And-Reverse. È un indicatore che definisce continuamente le onde dei prezzi. Non esiste “troppo alto” o “troppo basso”, ma solo una divisione in onde ascendenti o discendenti. L’indicatore SAR viene utilizzato principalmente per identificare tendenze e possibili punti di svolta nei movimenti dei prezzi. Risale agli anni ’70 e quindi si può definire antico. Questo a sua volta ha il vantaggio di essere incluso in ogni software cartografico.

Il calcolo dell’indicatore SAR comprende due parametri principali:

• Avanzamento del corso (EP)

• Accelerazione (AF) SAR(t) = SAR(t-1) + AF(t-1) * (EP(t-1) – SAR(t-1))

Impostazione predefinita: EP = 0,02 und AF = 0,32

Molti trader utilizzano il SAR come trailing stop. Questo è del tutto possibile e funziona molto bene nei mercati con trend forti. La formula è progettata in modo tale che il SAR stringe continuamente lo stop mentre il mercato si muove nella direzione desiderata. Questo crea un percorso parabolico desiderato dell’indicatore. Tuttavia, nei mercati laterali, l’utilizzo del SAR porta più spesso a perdite.

L’immagine sopra mostra l’indicatore SAR nella sua impostazione predefinita. Non appena il SAR scende al di sotto dei prezzi, il DAX si trova almeno in uno stato rialzista. Il SAR si adatta al movimento dei prezzi e può essere utilizzato molto bene come trailing stop se il prezzo accelera. Tuttavia, come trasmettitore di segnale, il SAR appare un po’ troppo lento nella sua impostazione standard e il principio di trading di base dell’ABC waver rimane. Ci sono solo meno segnali di trading chiari.

Fonte: stock3.com

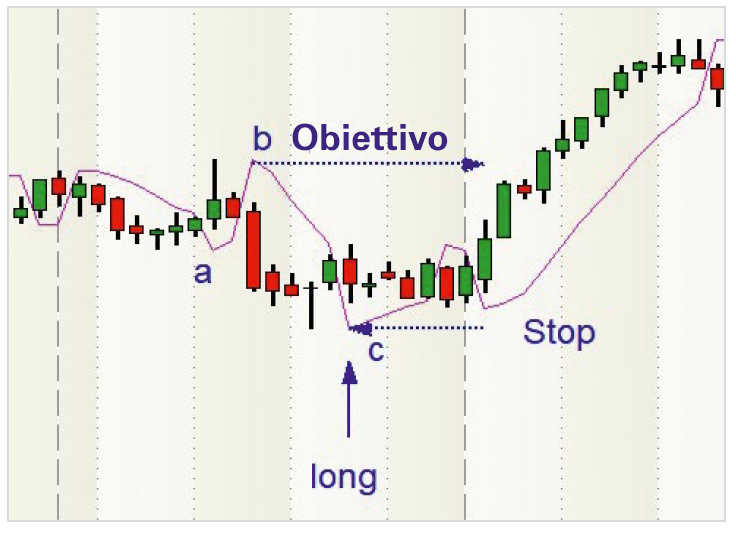

Nel grafico è possibile vedere un chiaro schema A-B-C. L’andamento dell’indicatore SAR determina le onde dei prezzi. Il segnale di ingresso si verifica quando la prima candela si chiude sopra l’indicatore SAR (long). I due picchi dell’ultima ondata di prezzo formano il prezzo obiettivo e il prezzo stop. Quando si sceglie la configurazione, è necessario prestare sempre attenzione per garantire che il rapporto rischio/rendimento sia ragionevole (>1). Ad esempio, nella figura sopra, l’RRR è 3,76.

Fonte: TRADERS’

Utilizza un noto indicatore in modo diverso

Se vuoi avere successo come trader, devi intraprendere strade diverse. Ciò include anche l’applicazione di indicatori noti in modo diverso da quanto originariamente previsto. L’indicatore SAR potrebbe essere utilizzato anche come strumento di analisi. Ma ciò richiede un atteggiamento diverso. Se assumiamo che il tipico modello di correzione mostri sempre un’immagine d’onda in forma A-B-C, allora questa può essere riprodotta esattamente con il SAR. Per fare ciò, il SAR deve essere regolato in modo più preciso. Un’immagine dell’onda dettagliata viene creata con l’impostazione SAR (0,1-0,2), vedere figura 3.

Il titolo sta mostrando un chiaro trend al ribasso e quindi il trader dovrebbe preferire una configurazione di entrata sul lato short. Ogni correzione ABC è in definitiva un modello di continuazione del movimento forte precedente. Nell’immagine sono contrassegnati tre segnali short. Il primo segnale short risulta essere un falso segnale. Pochi giorni dopo emerge un nuovo segnale di maggiore impatto. Spesso vale la pena tornare al lavoro.

Fonte: stock3.com

Regole di trading:

Ingresso Long: Acquista quando identifichi un chiaro schema A-B-C tramite l’indicatore SAR. Guarda anche il possibile prezzo target e lo stop. Per entrare l’RRR deve essere >1, altrimenti è meglio rinunciare al trade.

Uscita Long: Calcolare un prezzo target e uno stop. Lasciamo correre il trade. O l’operazione viene eseguita verso l’obiettivo di profitto oppure termina con una piccola perdita.

Rientro: Il modello A-B-C può essere riavviato se appare un nuovo segnale di entrata subito dopo aver interrotto l’operazione. Nella maggior parte dei casi, ciò aumenta addirittura la probabilità di vincita. Ciò che è fondamentale è che la precedente controonda non sia stata troppo forte. L’interruzione dell’operazione precedente dovrebbe sembrare un errore casuale del mercato. Tutte le regole si applicano anche in forma inversa alle operazioni short.

Variazioni per la fissazione degli obiettivi di prezzo

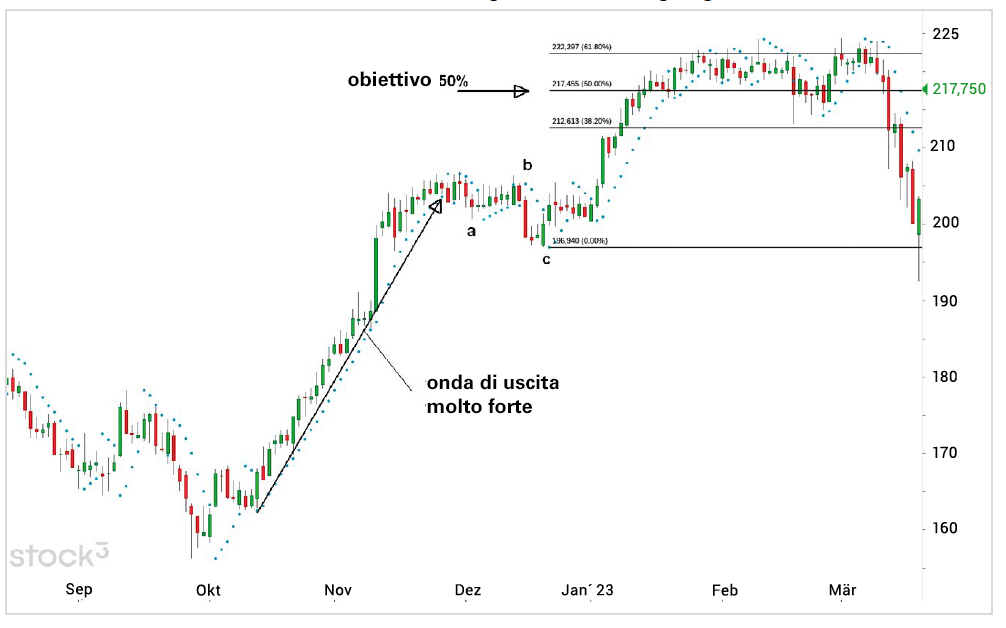

I mercati particolarmente forti tendono a sviluppare solo debolmente la formazione di consolidamento. L’esempio nella figura 4 mostra le azioni Allianz nel grafico giornaliero. Un’onda rialzista estremamente forte si è formata tra ottobre e dicembre 2022, mostrando solo un modello A-B-C minimo. Il modello A-B-C è troppo ristretto per il calcolo del prezzo target perché c’è una sproporzione rispetto all’onda iniziale. In questo caso, si guardi l’indicatore SAR e si proietti il 50% dell’onda verso l’alto, calcolando così un nuovo prezzo target. Si tratta di un prezzo obiettivo conservativo che dovrebbe addirittura essere superato. L’indicatore SAR indica esattamente l’onda in uscita. Il punto di partenza è 162 e il punto finale è 203 euro. La differenza è di 41 euro e quindi il prezzo indicativo è pari al 50% del percorso (= 20,5 euro).

L’immagine mostra un’onda di uscita particolarmente forte con una correzione A-B-C insolitamente piccola. Se il prezzo obiettivo venisse determinato utilizzando la correzione, si creerebbe uno squilibrio. In questo caso si guarda un indicatore SAR e si proietta il 50% dell’onda verso l’alto e si calcola così un nuovo prezzo target. Ciò si traduce in un RRR di 3,16.

Fonte: stock3

I nuovi dati chiave per la costruzione degli ordini sarebbero:

Prezzo di ingresso: 201,86 €

Stop: 196,94 €

Obiettivo di prezzo: 217,45 €

Matematicamente, ciò si traduce in un ottimo rapporto rischio/rendimento di 3,16.

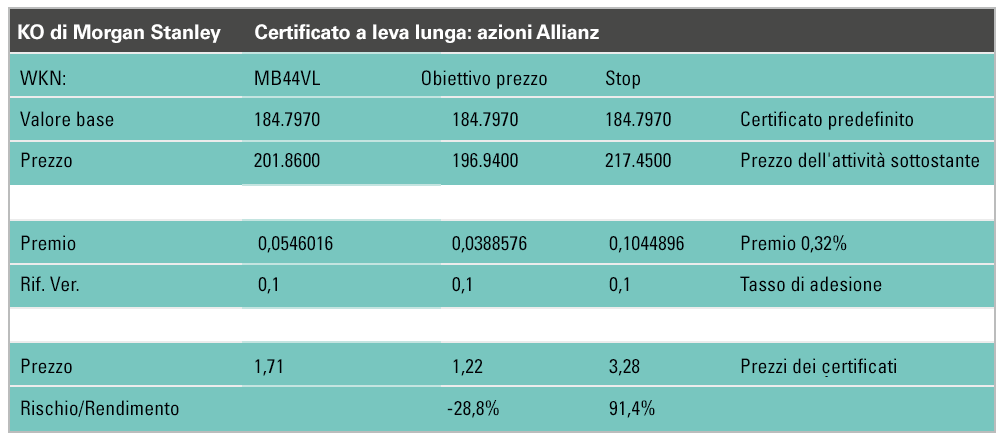

Realizzazione con certificato KO

Un altro vantaggio del trader ABC Wave risiede nella scelta degli strumenti di trading. Un segnale può essere implementato direttamente con l’asset sottostante, ad esempio un’azione. Tuttavia, se il trader necessita di maggiore potere sui prezzi, il sistema può essere facilmente implementato anche con i derivati. L’implementazione con i CFD sarebbe particolarmente semplice. Tuttavia, poiché la legislazione tedesca prevede uno svantaggio nella compensazione fiscale, sarebbe possibile una migliore implementazione del trade utilizzando certificati o warrant KO. Il trader può calcolare da solo tutti i dati sui prezzi perché conosce il prezzo target e il prezzo stop dell’asset sottostante. La natura di calcolo lineare di un certificato KO facilita la determinazione del prezzo target e lo stop. Le specifiche dell’ordine sarebbero quindi facili da implementare.

Conclusione

L’ABC Wavetrader non è una novità mondiale. Lo schema A-B-C è antico quanto il mercato azionario stesso ed è uno schema standard. Il vantaggio del sistema descritto risiede nella sua natura sistematica. L’indicatore SAR libera il trading dall’interpretazione. Un’onda è chiaramente definita e non può essere modificata. Ci sono differenze quando si esce dalla posizione. Esistono diversi modi per uscire da un’operazione. Il trader può procedere in modo variabile qui. Il SAR offre diversi approcci su come scegliere un prezzo target o uno stop. Ciò rende il sistema molto flessibile. Anche se il trader si trova in una brutta fase di trading in cui può solo prevedere il mercato in modo impreciso, il sistema di trading gli farà raggiungere un tasso di successo di almeno il 50%. Utilizzando un RRR appropriato può essere evitata una perdita a lungo termine.