Il meglio del podcast

Le competizioni di trading sono innumerevoli, ma solo una ha catturato l’attenzione dell’industria finanziaria globale per decenni. Due trader che negli ultimi anni si sono regolarmente classificati tra i primi 5 nel rinomato “World Cup Trading Championship” sono Max Schulz e il recentemente scomparso Adrian Kömel. Motivo sufficiente, quindi, per ascoltare più da vicino ciò che serve per un comprovato successo di trading a lungo termine sulla scena internazionale.

Meno operazioni, più successo?

Entrambi i trader sottolineano nel Podcast Torero Trader Insights che il successo a lungo termine non deriva dal trading a breve termine. Sorpreso? Non proprio. Max Schulz sottolinea: “Può capitare che tre operazioni prendano lo stop una dopo l’altra in un giorno e non si possano elaborare emotivamente. Nel mezzo non c’è tempo per rilassarsi e ricostruire, e questo può portare a errori. Si cerca di recuperare i soldi dal mercato e così si può cancellare l’account in un giorno!” Per Adrian Kömel è chiaro nel podcast: “In realtà, sarebbe quasi sufficiente fare solo dieci operazioni all’anno, con un livello più alto di gestione delle posizioni, e poi lasciarle correre un po’! Sono già in questo tipo di trading da qualche settimana!”

Perché un trader può avere più successo con questo approccio rispetto al trading a brevissimo termine? Kömel: “Diciamo che facciamo queste dieci operazioni all’anno. Sono sette vittorie e tre sconfitte e potremmo ottenere una media di 400 o 500 tick su ciascuna. Così abbiamo già ottenuto un buon risultato, sicuramente!”

Gestione: la chiave del successo?

Tutto questo in realtà ci porta alla gestione. Perché, ovviamente, il successo del trading, così come nel privato, dipende dalla gestione.

Adrian Kömel riporta nel podcast delle situazioni della competizione in cui si sono verificati degli eventi simili a degli impatti meteoritici: “Un trader ha realizzato circa il 5000 o 6000 percento in un giorno, non conosco il valore esatto, ma era astronomicamente alto in ogni caso. E se avesse raddoppiato di nuovo, avrebbe superato Larry Williams. Ma dopo pochi giorni era di nuovo completamente fuori classifica.

Abbiamo avuto una cosa simile ora ai Mondiali del 2020: c’era un canadese che era al +160 percento in un giorno, +40 il giorno dopo e il giorno dopo ancora se ne era andato!” Quindi sembra che realizzare profitti sia la cosa meno problematica nel trading, ma mantenere quei profitti è difficile. Questo punto potrebbe avere molto a che fare con le idee e gli obiettivi del trader. Perché per Max Schulz una cosa è chiara nella competizione: “Penso che sia molto meglio essere terzi cinque volte che primi una volta nella vita! Ok, con un piccolo conto devi correre più rischi di quanto ne avresti altrimenti. Ma non andrei mai all in!” La costanza come via per il successo: semplice e ovviamente molto efficace.

Dati CoT: conosci il tuo avversario e fattelo amico

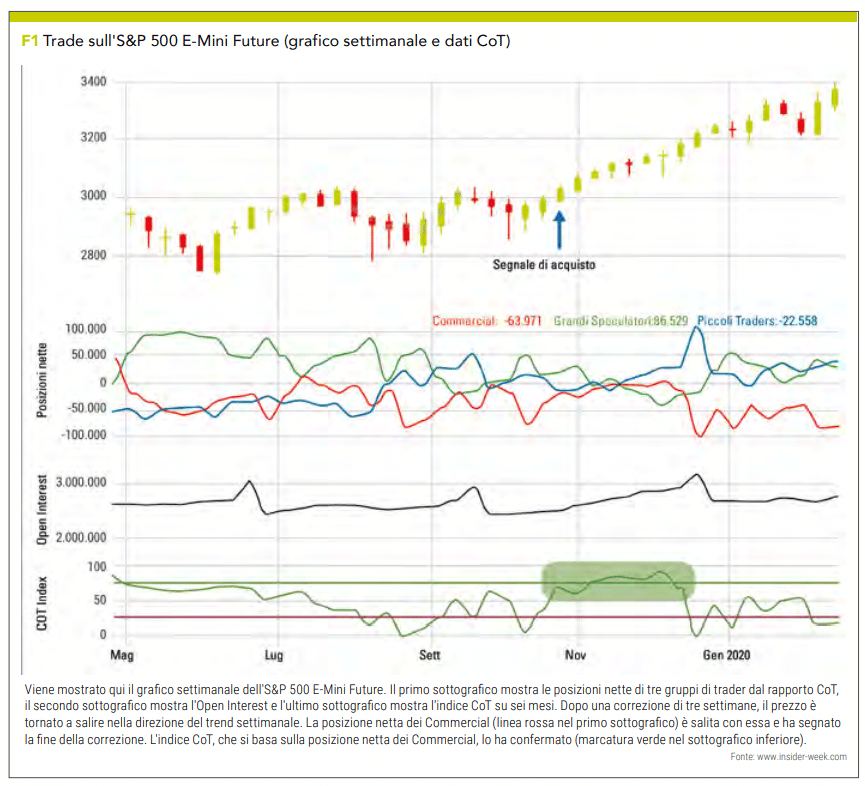

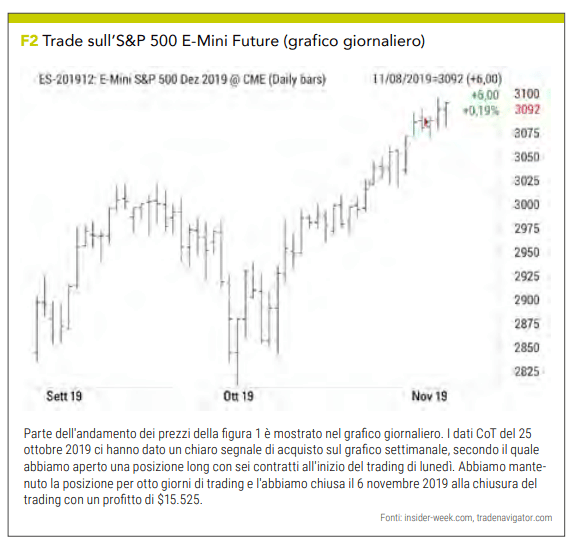

Entrambi i trader, Kömel e Schulz, seguono sostanzialmente lo stesso approccio, vale a dire il trading sulla base dei dati CoT (Commitment of Traders). Max Schulz procede così: “Comincio sabato. Poi vado a dormire e il giorno dopo il mio piano è già pronto. I dati CoT mi forniscono i mercati più importanti che si sono surriscaldati. Poi mi concentro solo su questi mercati nelle settimane che seguono. Per fare questo, ho bisogno di tre ore la domenica e tra i 15 e i 30 minuti durante la settimana, a seconda di quanto sono bravo, per portare a termine il mio piano, esaminare la mia lista di controllo ciclica, vedere quali mercati hanno fornito un punto di ingresso e dove è possibile impostare gli stop. Quindi ho effettivamente finito con il mio trading, che è per lo più la sera tra le 20:00 e le 21:00!” Il vantaggio di questo approccio è ovvio. Il fatto che quasi non si debba investire tempo nel trading in sè lascia molto tempo per altre attività e per la famiglia. Puoi dare un’occhiata più da vicino a uno trade che è avvenuto in questo modo nella figura 1.

Per quanto riguarda la pura analisi dei prezzi, Adrian Kömel è certo: “Il prezzo è l’informazione peggiore per me. Prendiamo il palladio, per esempio: il mercato è esploso parecchio negli ultimi anni. Se guardassi solo il prezzo, penseresti che il palladio sia troppo costoso, e forse anche l’argento sia troppo costoso in questo momento. Ma guardando i dati, non è così. Entrambi i mercati sono troppo economici. E poi potresti vedere altri mercati come il caffè o lo zucchero, che in realtà sono relativamente bassi, soprattutto lo zucchero in termini di prezzo. E se guardi i dati, diresti: ‘Oh, wow, i dati danno uno short gigantesco!’ In effetti, il mercato è troppo costoso. Di conseguenza, il prezzo è solo una valutazione soggettiva. E potremmo avere una situazione completamente diversa ora rispetto a cinque anni fa. Forse ora ci sono tonnellate di zucchero da vendere, o la domanda è bassa!”

Quindi Kömel arriva a una semplice conclusione: “Se qualcosa è economico o costoso, ciò non determina il prezzo, ma semplicemente la situazione attuale. E questo è il grande vantaggio. Non voglio prendere decisioni istintive, voglio avere qualcosa che posso implementare continuamente e che può essere ripetuto. Di conseguenza, ho bisogno di informazioni che mi dicano che un prezzo è molto economico o molto caro. E questo è il vantaggio dei dati CoT, prodotti dai broker che hanno molta più conoscenza del rispettivo mercato di noi. E noi (con i dati CoT) non solo abbiamo un’opinione di un broker, ma abbiamo anche la somma delle opinioni!”

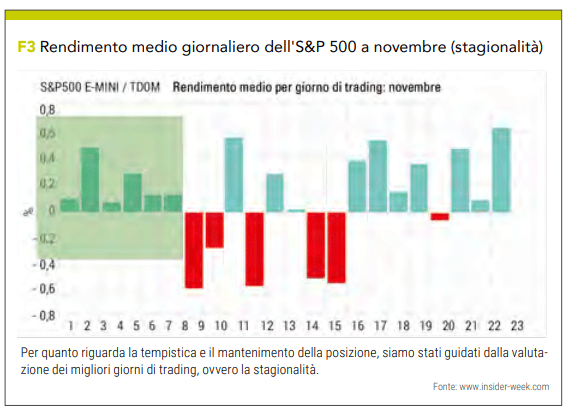

Poiché i dati CoT non generano naturalmente alcun segnale di entrata e di uscita, Adrian Kömel ha utilizzato un intero pacchetto di strumenti per ottenere un tempismo perfetto. Per determinare la direzione del trade sono stati utilizzati stagionalità, curve forward o volumi: “Io agisco sempre e solo nella direzione prioritaria, semplicemente perché la probabilità e il tasso di successo sono significativamente più bassi e così anche il rischio.

La psicologia nel trading

Anche se l’approccio di entrambi i trader può essere descritto come rilassato, il trading stesso è, ovviamente, tutt’altro che rilassato, e il successo duraturo nella competizione internazionale non è solo dovuto allo stile di trading. Perché oltre alla questione del giusto tempismo (i dati CoT non sono un segnale) la questione di come affrontare le perdite è ovviamente in primo piano. Prima quelle nel diario di trading, poi quelle nel conto. In questo modo Max Schulz individua diversi fattori che possono diventare un peso psicologico:

1. Il range di alta fluttuazione in alcuni mercati, unito alla necessaria disponibilità ad accettare questo range come una perdita in caso di dubbio;

2. Mantenere una posizione durante la notte o anche durante il fine settimana, con il corrispondente rischio di perdita.

E Adrian Kömel lo sa: “Con il tempo diventi più rilassato. Sai come va. Hai già vissuto mille volte la situazione e ti fidi del tuo sistema, ti fidi di te stesso!”

Allora qual è il segreto del successo?

Come sempre, ci sono diversi fattori. Entrambi questi trader eccezionali erano uniti dal perseguimento di obiettivi di performance estremamente modesti. La maggior parte dei principianti trascura questo punto. Abbiamo visto che “troppo”, “troppo veloce”, “troppo lontano” può portare rapidamente al risultato opposto. Il tuo approccio di trading, in cui ogni trader deve prima crescere, è fondamentale. Ma solo se posso contare su me stesso avrò successo, come potrebbe essere altrimenti? Inoltre, esiste la giusta e rigorosa gestione del rischio. Naturalmente, un trader non può sfruttarla a tempo indeterminato. Devi essere in grado di esserci domani o, nel senso di Simon Sinek, di comprendere il trading come un gioco infinito. In definitiva, questa è la chiave del successo.

Questo articolo è dedicato ad Adrian Kömel, scomparso improvvisamente nel maggio 2021 all’età di 32 anni.

Wieland Arlt

Wieland Arlt ha alle spalle circa 15 anni di esperienza nel trading. È Presidente dell’IFTA e membro del Consiglio di Amministrazione di VTAD e. V. È autore di diversi libri e nel suo podcast “Torero Trader Insights” fornisce regolarmente approfondimenti sulle carriere di noti trader professionisti. Wieland Arlt trasmette la sua vasta conoscenza e molti anni di esperienza pratica alle parti interessate nella sua Torero Traders School. wieland-arlt@torero-traders-school.com